どうも、あおりんごです。

あなたは、投資判断をするためにどの指標を使いますか?

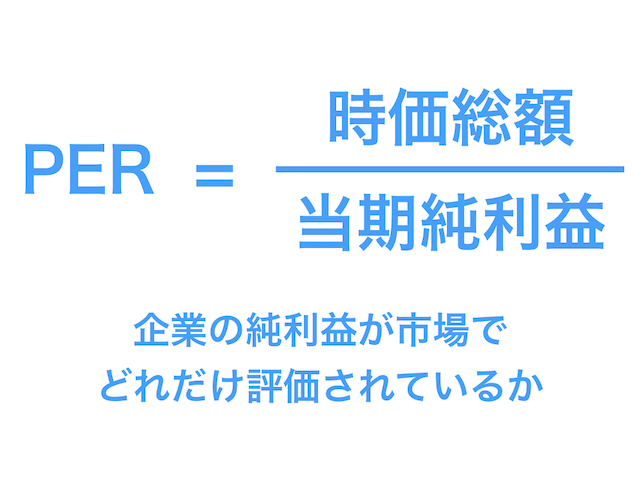

よく用いられる指標としてPERがあります。

PERとは、企業の純利益が株式市場で何倍で評価されているのかを示す指標です。

と思っていたぼくですが、厳密に考えてみると奥が深いものがありました。

そこで今回は、PERについてわかりやすく解説していきたいと思います。

- PERは純利益が株式市場で何倍で評価されているかを示す

- 投資金額がいつ回収できるかという指標の目安にもなる

- PERを扱う場合の注意事項もある

もくじ

株の投資判断で使うPERとその計算式とは

PERとは

株価収益率:企業の純利益が株式市場で何倍で評価されているのか

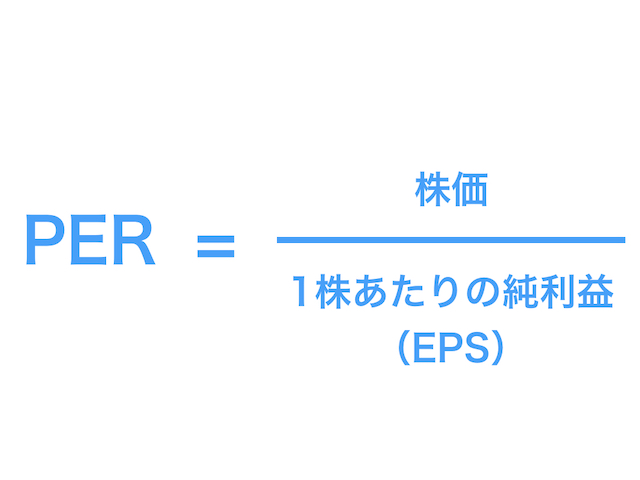

PERの計算式

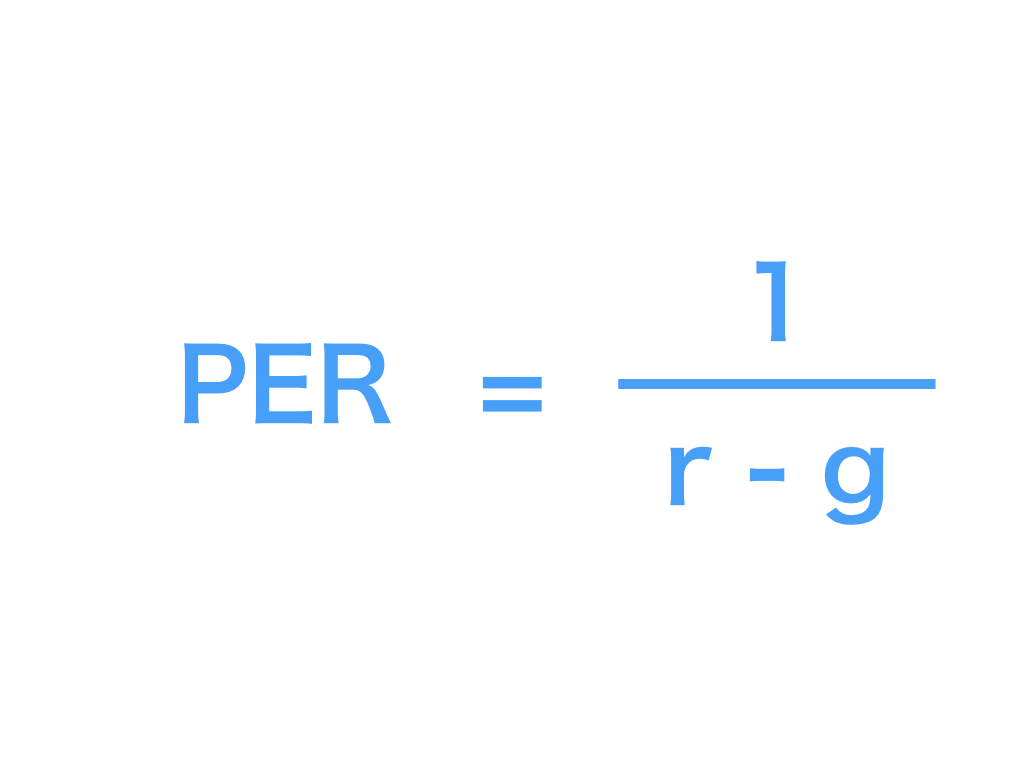

PERの計算式は以下のとおりです。

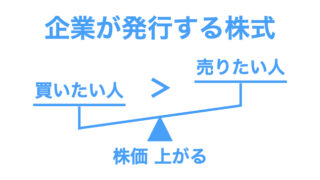

PERを使って企業がもつ価値が割安か割高かと判断します。

上記の式を書き直すと以下の通りになります。

この式は、株価を1株あたりの純利益(EPS)で割った場合はどうなるか、ということです。

PERの割安度合い

PERはだいたい10~15以下であれば一般的には割安と判断されます。

※個人差あり

PERに注目する理由

PERは、時価総額に対して利益がどれくらいあるか、を示している値です。

一方で、投資金額がどれくらいの期間で回収できるか、という見方もできます。

仮に、みなさんがある企業の経営者として、以下の企業を買収しようと考えているとします。

- 時価総額 100億円

- 純利益 5億円(ただし成長は考えない)

- PER = 20倍

というのが純利益です。

これに対して、

という指標が時価総額です。

つまり、今後5億円の利益を出し続ける企業を、100億円出して買うということは、20年後に企業を買った金額分が回収できる、という意味になります。

これがPERがもつ意味です。

株を買うことは、その企業の一部を保有していることに等しいです。

そのため、なるべくはやくに投じた資金が回収できるように、回収期間は短いほうが企業経営にとってはよいのです。

PERを利用する注意点

注意点①:PERはよく変動する

PERは式のとおりですが、損益計算書を用いて判断するため企業の利益によって大きく変動します。

<関連>【絶対わかる】会社の損益計算書(PL)とは?わかりやすく図解

上記した買収先を例に考えると、売上が大きくなり、費用が抑えられて利益が増えれば、

- 時価総額 100億円

- 純利益 10億円

- PER = 10倍

と、PERは低くなります(図3)。

しかしながら去年はとても利益がよかったが、今年は人件費や材料費が上がって利益が小さくなったとすれば、

- 時価総額 100億円

- 純利益 2億円

- PER = 50倍

と、一気にPERが跳ね上がることがわかります。

ということで、あまりPERを意識しすぎるとよくない場合もあります。

注意点②:本当にキャッシュを生み出せるか

こうやって考えていけば本当にキャッシュが生み出せるのか(生み出し続けるのか)、という疑問も出てきます。

なんらかの要因で利益がマイナスになれば、

- 時価総額 100億円

- 純利益 -2億円

- PER = -50倍

と、PERがマイナス表記になってしまいます。

PERはとても扱いやすい指標ですが、一方でセンシティブな面も持ち合わせています。

このあたりは、過去をみて利益やキャッシュフローを出し続けているかどうかが大切です。

<関連>死ぬほど重要!トップ経営者が強調するフリーキャッシュフローと計算式とは

またビジネスモデルや所属する業界なども考慮する必要があります。

PERとディスカウントレート

PERの計算式を逆数にすると、ディスカウントレートになります。

PERとディスカウントレートの記事は以下を御覧ください。

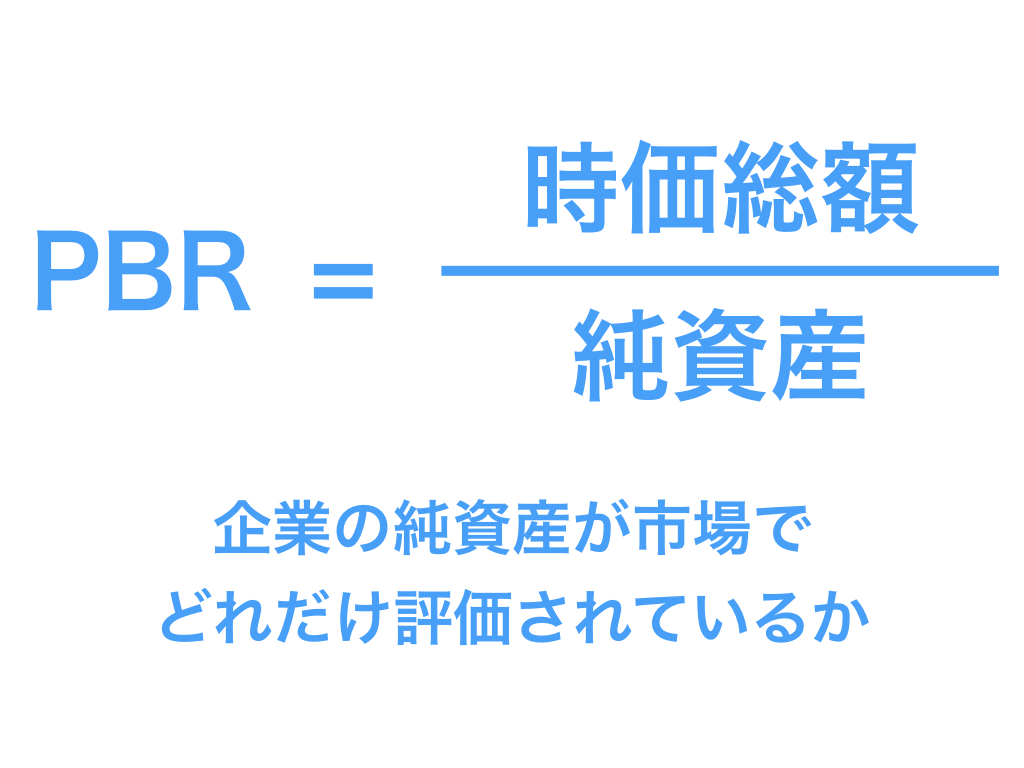

その他の株式投資の指標

まとめ

今回はPERについてわかりやすく解説しました。

- PERは純利益が株式市場で何倍で評価されているかを示す

- 投資金額がいつ回収できるかという指標の目安にもなる

- PERを扱う場合の注意事項もある

あおりんご

1.jpeg)