どうも、あおりんごです。

米インフレが治りつつあり、インフレ退治に要した期間は4年でした。

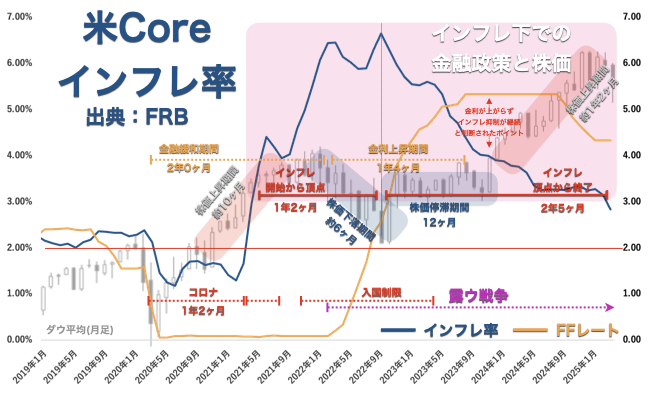

今回は過去5年間のFRB金融政策とその株価の変動についての検証と、外国株連動指数の長期投資のための資金投下のタイミングを振り返りたいと思います。

- 米インフレ下での金利上昇局面は素直に株価停滞

- 金利上昇の天井を確認してから株価上昇

- 結論:金利下落を観測した局面で大胆に資金投下が望ましい

もくじ

米インフレ下での金利上昇期間の株価を検証

米インフレ収束まで4年!インフレ率と金融政策から原因に迫る

アメリカのインフレ収束についてはコチラの記事をご覧ください。

過去5年間のFRB金融政策での株価を検証

(出典:FRB)

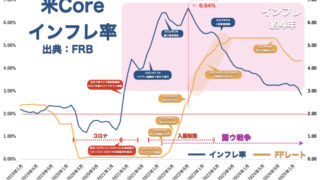

インフレ開始から収束までをピンク色の枠で囲っていますが、当時インフレ率2%目標だったため+1%の3%以上をひとつの目安とし、インフレと定義しています。

このインフレ状態であるピンク枠が約4年となっています。

コロナ直後はFRBの大規模金融緩和を受けて、金融緩和後からの2年間、新高値を更新しはじめてからは10ヶ月間の株価上昇期間となりました。

一方でインフレへと突入してからのFRBは2021年11月にテーパリングを開始、2022年3月には0.25%利上げを決定。

インフレ退治へと舵を切ったあとは1年4ヶ月の株価停滞期間。そのうち株価下落期間は約6ヶ月、株価停滞期間は約12ヶ月間と株価は素直に上がらない反応を示しました。

そしておもしろいことにFF金利が天井をつけたあと、これ以上FF金利が上がらないと市場が判断したあとは株価が上昇しはじめたことです。

金利が下がりはじめてからは穏やかに株価も上がっていきました。

株価が上がらなかった原因

FRBがインフレ退治に向けて実施した金融政策は

- 保有資産売却(国債売却)

- FF金利の上昇(MAX5.33%)

でした。

特にFF金利の上昇は、2022年5月から2023年5月までの1年間で5.33%まで引き上げ、じわじわとインフレ抑制につなげました。

投資家心理としては、上がり続けるFF金利がどこまで上がるのか、また株式よりも安全性が高く、金利も高い米国債を購入した方が利益になるため株式が買われず、全体の株価も上がりませんでした。

米金融政策と資金投下へのタイミングの再考

アメリカの株式市場はFRBの金融政策に素直に反応し、金利が下がれば株価は上がり、金利が上がれば株価は下がることがわかりました。

個別銘柄ではなく放置の外国株指数連動長期投資であれば、資金投下のタイミングはFRBが金利を下げるタイミングに大きく入れる方がよい、つまり現在トランプ大統領がFRB議長のパウエル氏へ圧力をかけ続けている今が望ましいかもしれません。

まとめ

- 米インフレ下での金利上昇局面は素直に株価停滞

- 金利上昇の天井を確認してから株価上昇

- 結論:金利下落を観測した局面で大胆に資金投下が望ましい

2024年6月-640x360.jpeg)

2025年4月-320x180.jpeg)